As exigências fiscais e contábeis no Chile devem ser um componente essencial da sua estratégia de entrada no mercado quando você pretende registrar uma empresa no Chile. Este guia oferece informações essenciais para ajudar você a navegar de forma eficaz pelas regulamentações fiscais do Chile. A Biz Latin Hub pode ajudar você a entender as normas contábeis do Chile que se aplicam ao seu negócio específico. Nosso suporte se estende por toda a região por meio de uma rede de escritórios locais dedicados na América Latina e no Caribe.

Principais conclusões

| Normas contábeis no Chile | O IFRS (International Financial Reporting Standard) O órgão oficial de regulamentação contábil é o Ministério das Finanças do Chile. |

| Taxa de imposto corporativo no Chile | Para as PMEs, a taxa de imposto corporativo no Chile é de 25%, e para as grandes empresas é de 27%. |

| Taxa de imposto sobre valor agregado do Chile | A taxa atual do IVA (IVA) está fixada em 19%, com algumas variações dependendo dos serviços e da atividade comercial. |

| Taxa de imposto sobre dividendos no Chile | As distribuições de dividendos do Chile estão sujeitas a um imposto retido na fonte de 35%. O valor total do imposto de renda corporativo pago pela empresa chilena (atualmente 27%) pode ser creditado contra esse imposto. |

Quais são os padrões contábeis no Chile?

As normas contábeis do Chile são:

- O IFRS (International Financial Reporting Standard)

- O órgão oficial de regulamentação contábil é o Ministério das Finanças do Chile.

Os demonstrativos financeiros básicos devem incluir:

- Uma declaração de posição financeira

- Uma demonstração de renda abrangente

- Uma demonstração de fluxos de caixa

- Uma demonstração de mudanças no patrimônio líquido

- Notas às demonstrações financeiras.

Além disso:

- A moeda legalmente reconhecida é o peso chileno.

- Com relação às leis contábeis, todas as leis registradas são definidas pelo Codigo Tributario.

- O ano fiscal começa em1º de janeiro e termina em31 de dezembro do mesmo ano.

- A contabilidade local para empresas em uma moeda estrangeira (USD, EUR) é permitida, mas precisa ser especificamente autorizada e não pode ser alterada por dois anos.

O que é um número de identificação fiscal chileno?

Ao fazer negócios no Chile, uma empresa precisa ser registrada e obter um número de tributação chileno e uma identificação fiscal (RUT). Quando uma empresa lida com a tributação do país, esse número é necessário para lidar com as autoridades fiscais nacionais. Além disso, todos os indivíduos, inclusive os estrangeiros no Chile, devem obter uma ID fiscal nacional chilena e uma senha para o site do IRS chileno a fim de poderem apresentar suas declarações fiscais anuais.

Quem paga impostos no Chile?

Os contribuintes no Chile são empresas, pessoas físicas e outras entidades legais, afetando a renda de todas as corporações e pessoas físicas. Todas as pessoas físicas e jurídicas estão sujeitas a um imposto de renda sobre sua renda mensal ou anual. As pessoas físicas estrangeiras pagam imposto de renda somente sobre sua renda chilena durante seus primeiros três anos no país. Esse período pode ser prorrogado por mais três anos, embora depois disso eles também estejam sujeitos ao imposto de renda sobre a renda mundial.

A autoridade fiscal no Chile é o Serviço de Impostos Internos (SII – Servicio de Impuestos Internos), que é uma organização pública e depende da administração do governo em Santiago, Chile. A partir do momento em que o contribuinte apresentou a declaração, a autoridade fiscal (SII) tem um prazo oficial de três anos para revisar, alterar ou retificar qualquer declaração de imposto apresentada anteriormente.

O IVA é de 19%, mais ou menos em linha com economias semelhantes na região. Os impostos de importação e exportação, bem como os impostos alfandegários, são uma área mais complexa, mas o país assinou um grande número de acordos de livre comércio, o que significa que uma grande quantidade de bens e serviços está isenta de tarifas e barreiras comerciais.

Índice de Preços ao Consumidor (IPC)

Na tabela a seguir, você pode encontrar os valores de UTM (Unidade Tributária Mensal) e UTA (Unidade Tributária Anual) para os meses de 2023, expressos em pesos chilenos (na primeira e segunda colunas, respectivamente). As colunas restantes mostram o IPC (Índice de Preços ao Consumidor) para cada mês desse ano e a variação percentual mensal, acumulada até a data, e a variação anual.

| 2023 | UTM (mensal) | UTA (anual) | Índice de Preços ao Consumidor (IPC)/Valor em pontos | Variação percentual (mensal) |

| Janeiro | 61.769 | 741.228 | 130,05 | 0,8 |

| Fevereiro | 61.954 | 743.448 | 129,97 | -0,1 |

| Março | 62.450 | 749.400 | 131,38 | 1,1 |

| Abril | 62.388 | 748.656 | 131,79 | 0,3 |

| Maio | 63.074 | 756.888 | 131,94 | 0,1 |

| Junho | 63.263 | 759.156 | 131,74 | -0.2 |

| Julho | 63.326 | 759.912 | 132,20 | 0.4 |

| Agosto | 63.199 | 758.388 | ||

| Setembro | 63.452 | 761.424 |

Imposto de renda – requisitos contábeis no Chile

O sistema de imposto de renda chileno afeta a renda de negócios, salários, outras rendas pessoais, bem como a renda obtida por não residentes. O imposto de renda é estruturado em diferentes categorias e deve ser aplicado de acordo com elas. As categorias são Primeira Categoria, Segunda Categoria, Global Complementar e Impostos Adicionais.

Em geral, no Chile, duas taxas de imposto principais devem ser levadas em conta: a primeira é a taxa de imposto para empresas ou imposto corporativo (imposto de primeira categoria), em que a renda é recebida pelo exercício de atividades comerciais, industriais, agrícolas e outras, e o segundo imposto importante é o imposto sobre a renda do trabalho (imposto de segunda categoria).

Imposto de primeira categoria do Chile (imposto sobre as sociedades)

Todas as empresas residentes e domiciliadas no Chile estão sujeitas ao “Imposto de Primeira Categoria” (FCT) e são tributadas sobre sua renda mundial. Todas as empresas não residentes no Chile são tributadas apenas sobre sua renda recebida no Chile. O imposto de primeira categoria é calculado com base nos lucros tributáveis da empresa gerados em um ano fiscal.

Além disso, todas as empresas sediadas e operando no Chile são obrigadas por lei a fazer pagamentos mensais antecipados (PPM), por meio da declaração mensal (F29), e há também um PPM voluntário não obrigatório para as empresas que desejam manter uma provisão adicional para o imposto de renda anual e, no caso de um pagamento a maior, a Receita Federal faz a restituição do valor excedido.

A primeira coisa que o contribuinte deve saber é o regime tributário ao qual está sujeito, que determina suas obrigações tributárias, como a apresentação de determinadas declarações fiscais. O contribuinte pode consultar seu Regime Tributário atual ou o de períodos anteriores em sua seção pessoal do MiSII, selecionando a opção Dados Pessoais e Fiscais e, em seguida, Características do Contribuinte.

Imposto de segunda categoria do Chile (imposto de renda de pessoa física)

A lei chilena sobre o imposto de renda está descrita em detalhes no Decreto Lei 824 de 1974 e é administrada peloServiço de Impostos Internos do Chile(Servicio de Impuestos Internos). Em geral, pode-se dizer que toda pessoa que trabalha e vive no Chile, residente ou não residente, está sujeita ao imposto de renda chileno. Todas as entidades residentes ou domiciliadas no Chile são tributadas sobre sua renda mundial. Os não residentes são tributados somente sobre sua renda obtida no Chile.

Portanto, o imposto de segunda categoria se refere a todas as fontes pessoais de renda, incluindo salários, bônus, gratificações e outras formas de remuneração. A alíquota progressiva mais alta para esse imposto é de 40% e todos os impostos devem ser pagos mensalmente, de acordo com um cronograma mensal emitido pela Autoridade Tributária do Chile(Servicio de Impuestos Internos).

Esse imposto é deduzido do salário bruto pelo empregador e posteriormente pago à Receita Federal do Chile. Dependendo do tipo de renda, aplicam-se 6 alíquotas diferentes de imposto de renda. Além disso, o imposto de renda é baseado nos dois fatores a seguir:

- O local de residência do contribuinte

- Fonte de renda

O local de residência do contribuinte: Para ser considerada residente, a pessoa deve ter vivido mais de 6 meses em um ano civil no Chile. Para não residentes e não domiciliados, a alíquota do imposto é de 15% se as atividades forem serviços técnicos ou profissionais; caso contrário, uma alíquota de 35% deverá ser paga somente sobre a renda de origem chilena.

Origem da renda: A renda será considerada de origem chilena quando for recebida durante a realização de atividades no país, como serviços para empresas e renda de propriedade, dividendos, royalties e outras rendas. Portanto, a renda tem como fonte o local onde o serviço é prestado.

Qual é a taxa de imposto atual no Chile para 2023?

A tabela a seguir mostra a taxa de imposto atual no Chile para setembro de 2023. Essa tabela muda mensalmente e a renda deve ser tributada de acordo.

Imposto sobre valor agregado e requisitos contábeis Chile

O imposto sobre valor agregado no Chile deve ser pago em todas as vendas e importações de bens e serviços. Além disso, impostos e taxas de importação adicionais devem ser aplicados na importação de determinados produtos, como bebidas, joias e outros. Atualmente, a alíquota do IVA está fixada em 19% do preço das mercadorias ou serviços. Com relação à importação, a base tributável é o valor alfandegário, valor CIF, que deve ser considerado e já inclui os impostos alfandegários. As declarações de IVA devem ser apresentadas mensalmente.

Com relação às exportações de bens e serviços, a alíquota do IVA é zero, sem considerar como o produto será exportado. Além disso, a partir de 1º de janeiro de 2023, todos os serviços (com poucas exceções) serão tributados com IVA.

De acordo com a lei, os seguintes serviços não pagarão IVA:

- Transporte de passageiros (urbano, interurbano, interprovincial e rural).

- Educação (escolas, jardins de infância, universidades, entre outros).

- Serviços de saúde ambulatoriais (consultas médicas e odontológicas, psicólogos, psiquiatras, cinesiologistas, exames de imagem, entre outros).

- Outros serviços que já estavam isentos na Lei do IVA, como:

- Ingressos para shows (*)

- Aluguel de imóveis não mobiliados

- Outros (Artigos 12 e 13 da Lei do Imposto sobre Vendas e Serviços).

- Todas as outras isenções contidas na Lei do IVA e em outros textos legais permanecem em vigor.

Quais são as penalidades por não cumprir as exigências contábeis no Chile?

Quando as declarações de imposto de renda não são apresentadas dentro do prazo estabelecido pelas autoridades fiscais ou quando contêm erros, é necessário pagar multas. O valor da multa depende da duração da dívida vencida e do canal de pagamento que o contribuinte utiliza para pagar a dívida. Normalmente, o valor é três vezes o imposto, depois o imposto inicialmente devido, mas ao usar o pagamento on-line do SII, a porcentagem da multa é menor do que ao pagar diretamente em um dos escritórios.

Ao pagar essas penalidades, o Internal Revenue Service (SII) tem uma política conhecida como Condonacion, na qual, se você pagar o valor total da dívida, terá um desconto de até 70% dos honorários advocatícios (juros e multas), o que é um benefício da nova reforma tributária.

O sistema tributário do Chile é muito flexível se tudo estiver sempre bem informado, mesmo quando você está endividado; ele apoia as empresas para que continuem crescendo, por meio de facilidades de pagamento.

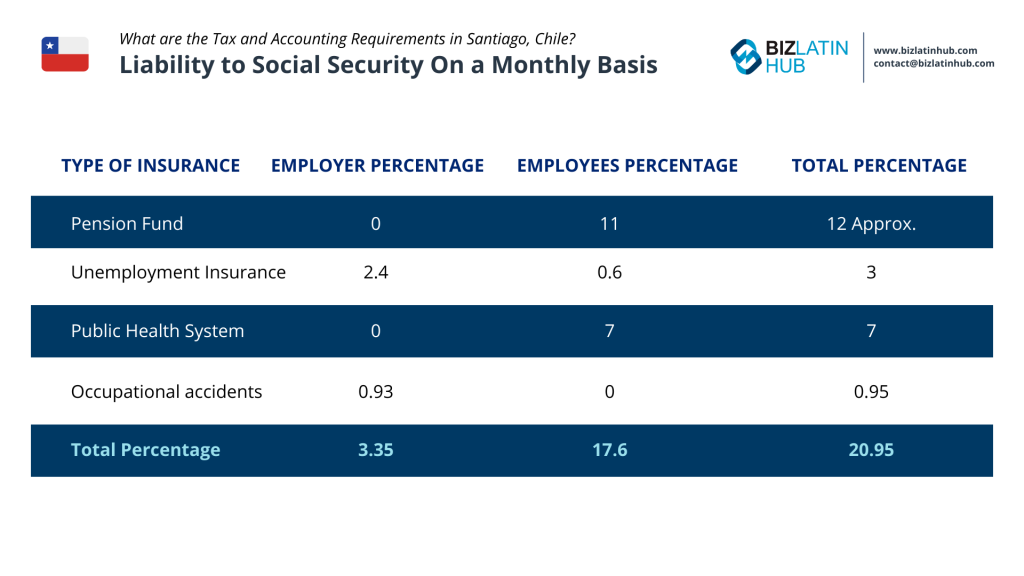

Outras contribuições de funcionários – pensão e saúde

Em geral, pode-se dizer que os descontos para a seguridade social chegam a 20% do salário mensal. Essas contribuições incluem pagamentos para o fundo de pensão, o seguro-saúde, o seguro-desemprego e a associação chilena de seguridade.

Contribuições para a saúde

O sistema de saúde do Chile existe desde a década de 1950, foi originalmente introduzido como um sistema nacional de saúde e foi um dos primeiros da América Latina. A agência relevante para o sistema de saúde é o Fondo Nacional de Salud (FONASA). Atualmente, os trabalhadores podem escolher entre o sistema de saúde privado Instituciones de Salud Previsional (ISAPRE) e o sistema de saúde público Fonasa. O pagamento mensal obrigatório é de 7% da renda mensal para o FONASA e cerca de 9,2% para o sistema privado ISAPRE.

Contribuições para fundos de pensão

Com relação ao sistema de aposentadoria, todos os funcionários podem escolher entre seis diferentes empresas de previdência privada e, além disso, podem escolher entre diferentes tipos de fundos. O pagamento mensal obrigatório sobre sua renda é de aproximadamente 12%. Qualquer indivíduo pode pagar uma porcentagem maior se assim o decidir. Se os trabalhadores forem autônomos, eles podem decidir se querem contribuir ou não e qual valor desejam contribuir mensalmente.

| AFP | TAXAS OBRIGATÓRIAS (AFP) | ||

| DEPENDENTE | INDEPENDENTE | ||

| % | SIS (1) (2) | TAXA DE AFP (3) | |

| Capital | 11,44% | 1,88% | 13,32% |

| Cuprum | 11,44% | 1,88% | 13,32% |

| Habitat | 11,27% | 1,88% | 13,15% |

| PlanoVital | 11,16% | 1,88% | 13,04% |

| ProVida | 11,45% | 1,88% | 13,33% |

| Modelo | 10,58% | 1,88% | 12,46% |

| Uno | 10.69% |

(AFP): contribuições para o fundo de pensão

(SIS): Seguro de invalidez e sobrevivência

1) Pagamento do empregador.

2) O SIS não se aplica ao empregado dependente de pensionista.

3) Essa taxa inclui o SIS, que corresponde ao empregado.

Perguntas frequentes sobre contabilidade e tributação no Chile

Com base em nossa ampla experiência, estas são as perguntas e dúvidas comuns de nossos clientes quando procuram entender a contabilidade e a tributação no Chile.

1. Qual é a alíquota de imposto corporativo no Chile?

Em termos gerais, a taxa é de 25%. Essa seria a manchete. Não obstante o acima exposto, deve-se observar que ela está sendo constantemente modificada para reduzir todas as consequências da pandemia para 25%.

2. Como as empresas são tributadas no Chile?

No Chile, no que diz respeito às empresas, a tributação é baseada na renda efetivamente recebida.

3. Como é chamado o Serviço de Receita Federal (IRS) no Chile?

O IRS no Chile é chamado de el Servicio de Impuestos Internos ou em inglês, The Tax Administration Service, e é responsável pela implementação da legislação fiscal e alfandegária no Chile.

4. Qual é o padrão contábil no Chile?

As normas contábeis chilenas exigem que as empresas preparem suas demonstrações financeiras em espanhol e de acordo com as Normas Internacionais de Informação Financeira (NIIF) ou em inglês, IFRS e Principios de la Contabilidad Generalmente Aceptados. (PCGA).

5. Qual é o equivalente ao CPA no Chile?

O equivalente a um CPA no Chile é umcontadorpúblico certificado pelo Colegio de Contadores AG(Contador Publico Certificado-CPC).

6. O Chile divulga informações em IFRS?

Em termos gerais, e no que diz respeito a todos os clientes da BLH no Chile, de acordo com as regulamentações atuais, desde 2009 todas as empresas devem seguir os padrões IFRS.

Por que investir no Chile?

Agora é um excelente momento para investir no Chile, devido à sua estabilidade econômica, forte estrutura institucional e riqueza de recursos naturais. O Chile é o maior produtor de cobre do mundo e um importante participante na produção de lítio, essencial para os setores de energia renovável e tecnologia. As oportunidades também estão crescendo em energia renovável, agricultura e tecnologia, apoiadas pelo compromisso do país com a inovação e a sustentabilidade.

A economia aberta do Chile e a extensa rede de acordos de livre comércio fazem dele um centro estratégico para negócios globais. O desenvolvimento contínuo da infraestrutura e as políticas favoráveis ao investimento, incluindo regulamentações simplificadas e incentivos ao capital estrangeiro, aumentam seu apelo. Com uma força de trabalho qualificada e acesso a mercados regionais e internacionais, o Chile apresenta um ambiente promissor para empresas e investidores.

A Biz Latin Hub pode ajudar você a cumprir os requisitos contábeis no Chile

Se você deseja abrir uma empresa no Chile, é aconselhável que conte com o apoio de um especialista qualificado em contabilidade e impostos desde o início. Um plano de negócios bem elaborado não será capaz de evoluir se você não estiver em conformidade com as diversas exigências contábeis do Chile.

A Biz Latin Hub pode ajudar você em todas as questões contábeis, tributárias e financeiras. Nossa equipe de especialistas tem uma compreensão abrangente dos requisitos de contabilidade no Chile e está bem equipada para trabalhar com empresas estrangeiras que desejam realizar atividades comerciais na região.

Para saber mais sobre a economia chilena, as oportunidades de negócios para formar uma empresa no Chile e como você pode tirar proveito dessas mudanças políticas, entre em contato conosco hoje mesmo. Ou leia sobre nossa equipe e autores especializados. Você está interessado em contratar uma equipe local na América Latina?

Veja como podemos ajudar você por meio da formação de uma empresa local ou de uma solução personalizada em PEO.