Os preços de transferência no Brasil definem os termos em que se baseia a transferência de bens e serviços entre entidades ou pessoas legalmente relacionadas, a fim de manter a concorrência no mercado. Se o senhor estiver considerando a a formação de uma empresa no Brasilou já atua nesse mercado sul-americano, entender isso facilitará sua vida.

O Brasil compartilha fronteiras comuns com muitos dos principais mercados da América Latina e também é um membro fundador do Mercado Comum do Sul(Mercosul), um bloco econômico que também inclui a Argentina, o Paraguai e o Uruguai. Isso o torna um lugar ideal para se estabelecer no continente.

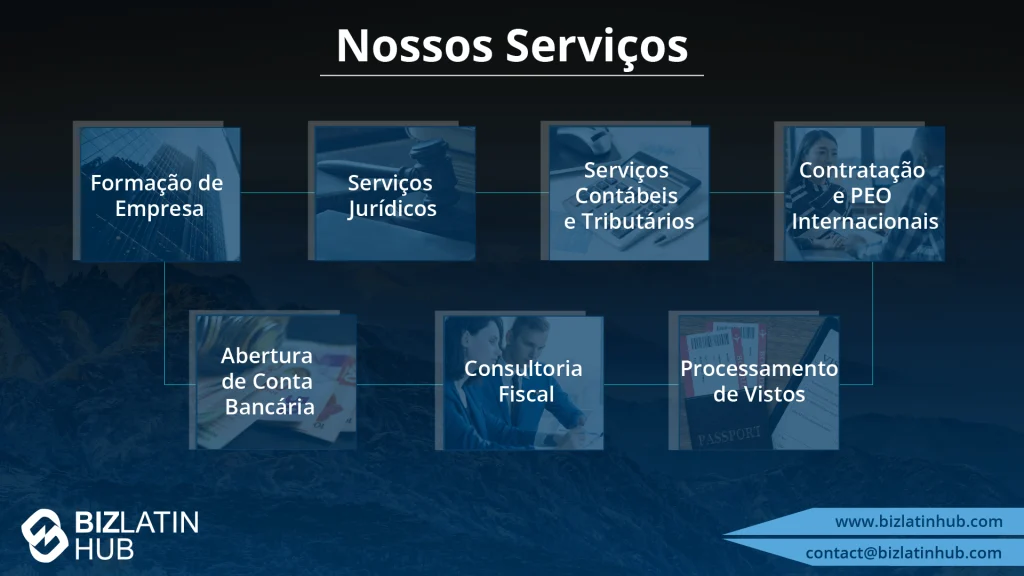

Continue lendo para entender como os preços de transferência no Brasil podem afetar suas operações comerciais no país e como a Biz Latin Hub pode ajudá-lo. Nossa gama de serviços de back-office líderes de mercado está disponível para mantê-lo totalmente atualizado e em conformidade com a legislação, permitindo que o senhor se concentre no que faz de melhor: expandir seus negócios.

Qual é o objetivo do preço de transferência no Brasil?

O principal objetivo do preço de transferência no Brasil é facilitar o cálculo adequado dos custos de bens e serviços envolvidos em qualquer tipo de transferência de ativos e serviços entre duas entidades relacionadas, em que pelo menos uma pessoa ou entidade envolvida na transação seja legalmente residente no Brasil. Alguns exemplos de entidades no exterior relacionadas a entidades ou pessoas jurídicas domiciliadas no Brasil incluem:

- Uma sede domiciliada no exterior

- Uma subsidiária ou filial domiciliada no exterior

- Uma entidade/pessoa física ou jurídica, residente ou domiciliada no exterior, cuja participação em seu capital social a identifique como sua controladora ou afiliada

- Pessoa física ou jurídica, residente ou domiciliada no exterior, que detém exclusividade como agente, distribuidor ou concessionário, para a compra e venda de bens, serviços ou direitos.

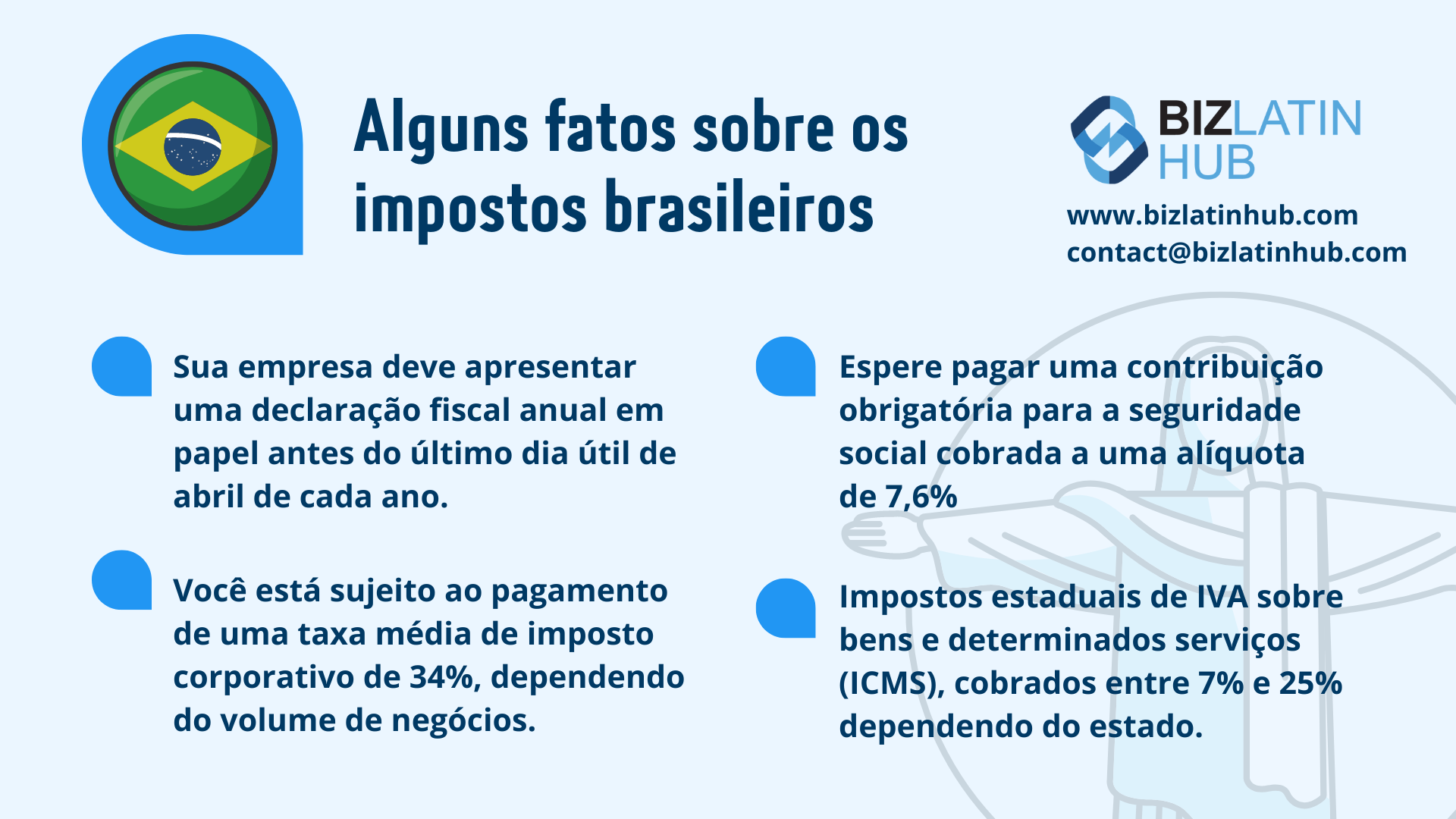

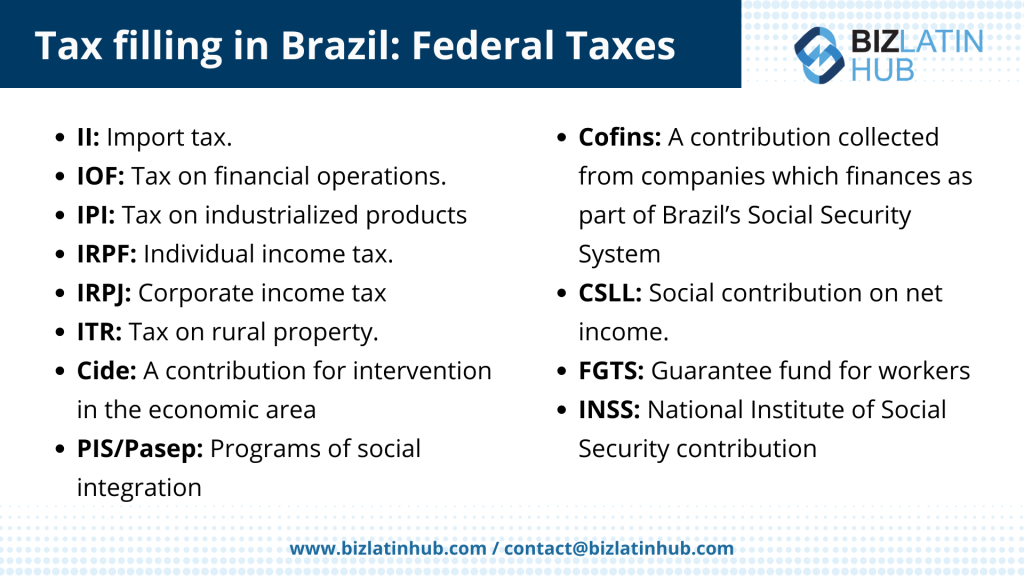

O preço de transferência se aplica a empresas do mesmo grupo econômico, mas que estão localizadas em países diferentes e, no Brasil, é regulamentado pelaReceita Federal do Brasil. Dois dos principais impostos corporativos a serem observados e sobre os quais o preço de transferência no Brasil terá efeito são o imposto de renda corporativo (IRPJ) e a “Contribuição Social sobre o Lucro Líquido” (CSLL).

Dedução de importações e cálculo de preços

A dedução na importação é aplicada aos custos, despesas e encargos relacionados a bens, serviços e tributos estipulados nos documentos de importação ou aquisição. O cálculo do preço a ser usado como parâmetro deve observar um dos quatro tipos de métodos de cálculo definidos pela legislação brasileira, que incluem:

- Preço independente comparado: é a média aritmética ponderada dos preços de bens, serviços ou direitos, calculados no Brasil e em outros países durante operações de compra e venda, realizadas em condições de pagamento semelhantes.

- Preço de revenda menos lucro: é determinado pelo total de preços de revenda obtidos, deduzindo os descontos incondicionais concedidos e as devoluções feitas.

- Custo de produção mais lucro: é o custo médio ponderado da produção de bens, serviços ou direitos idênticos ou semelhantes em um determinado país, mais os impostos e taxas cobrados por esse país para a realização de atividades de exportação. Também é cobrada uma margem de lucro de 20%.

- Preço sob cotação de importação: baseia-se nos valores médios diários da cotação de bens ou direitos sujeitos a preços públicos em bolsas de mercadorias e futuros reconhecidas internacionalmente.

Dedução de exportações e cálculo de preços

De acordo com a regulamentação brasileira, as receitas auferidas em transações com uma pessoa ou organização relacionada estão sujeitas a arbitragem quando o preço médio de venda de bens, serviços ou direitos nas exportações realizadas durante o respectivo período de apuração for inferior a 90% do preço médio praticado na venda de bens, serviços ou direitos no mercado brasileiro, durante o mesmo período, em condições de pagamento semelhantes.

Os métodos de cálculo de preço envolvidos durante um processo de dedução de exportações incluem:

- Preço de venda nas exportações: é a média aritmética ponderada dos preços de venda nas exportações realizadas pela própria pessoa jurídica ou por outro exportador nacional de bens, serviços ou direitos durante o período de apuração do imposto de renda e outras condições de pagamento similares.

- Preço de atacado no país de destino, menos o lucro: é a média aritmética ponderada dos preços de venda das mercadorias identificadas no mercado de atacado do país de destino, menos os impostos incluídos no preço local e uma margem de lucro de 15% sobre o preço de atacado.

- Preço de venda no varejo no país de destino, diminuído do lucro: é a média aritmética ponderada dos preços de venda das mercadorias identificadas no mercado de varejo do país de destino, menos os impostos incluídos no preço e uma margem de lucro de 30% sobre o preço de varejo.

- Custo de aquisição ou produção mais impostos e lucro: é a média aritmética ponderada dos custos de aquisição ou produção de bens, serviços ou direitos exportados, mais impostos e contribuições cobrados no Brasil e uma margem de lucro de 15% sobre a soma dos custos mais impostos e contribuições.

- Preço sob cotação de exportação: refere-se aos valores médios diários da cotação de bens ou direitos sujeitos a preços públicos em bolsas de mercadorias e futuros reconhecidas internacionalmente.

Devido à complexidade do sistema tributário brasileiro, quaisquer decisões tomadas com base no preço de transferência devem ser cuidadosamente examinadas para evitar problemas futuros com as autoridades fiscais brasileiras.

Perguntas frequentes sobre preços de transferência no Brasil

O principal objetivo do preço de transferência é facilitar o cálculo adequado dos custos de bens e serviços envolvidos em qualquer tipo de transferência de ativos e serviços entre duas entidades relacionadas, em que pelo menos uma pessoa ou entidade envolvida na transação seja legalmente residente no país em que o preço de transferência está ocorrendo.

Alguns exemplos de entidades no exterior relacionadas a entidades ou pessoas jurídicas domiciliadas no Brasil incluem:

Uma matriz domiciliada no exterior

Uma subsidiária ou filial domiciliada no exterior

Uma entidade/pessoa física ou jurídica, residente ou domiciliada no exterior, cuja participação em seu capital social a identifique como matriz ou afiliada

Uma pessoa física ou jurídica, residente ou domiciliada no exterior, que detenha exclusividade como agente, distribuidor ou concessionário, para a compra e venda de bens, serviços ou direitos.

A dedução na importação é aplicada aos custos, despesas e encargos relacionados a bens, serviços e tributos estipulados nos documentos de importação ou aquisição. O cálculo do preço a ser usado como parâmetro deve observar um dos quatro tipos de métodos de cálculo definidos pela legislação brasileira, que incluem:

Preço independente comparado: é a média aritmética ponderada dos preços de bens, serviços ou direitos, calculados no Brasil e em outros países durante operações de compra e venda, realizadas em condições de pagamento semelhantes.

Preço de revenda menos lucro: é determinado pelo total de preços de revenda obtidos, deduzindo os descontos incondicionais concedidos e as devoluções feitas.

Custo de produção mais lucro: é o custo médio ponderado da produção de bens, serviços ou direitos idênticos ou semelhantes em um determinado país, mais os impostos e taxas cobrados por esse país para a realização de atividades de exportação. Também é cobrada uma margem de lucro de 20%.

Preço sob cotação de importação: baseia-se nos valores médios diários da cotação de bens ou direitos sujeitos a preços públicos em bolsas de mercadorias e futuros reconhecidas internacionalmente.

De acordo com a regulamentação brasileira, as receitas auferidas em transações com uma pessoa ou organização relacionada estão sujeitas a arbitragem quando o preço médio de venda de bens, serviços ou direitos nas exportações realizadas durante o respectivo período de cálculo for inferior a 90% do preço médio praticado na venda de bens, serviços ou direitos no mercado brasileiro, durante o mesmo período, em condições de pagamento semelhantes.

Os métodos de cálculo de preço envolvidos durante um processo de dedução de exportações incluem:

Preço de venda nas exportações: é a média aritmética ponderada dos preços de venda nas exportações realizadas pela própria pessoa jurídica ou por outro exportador nacional de bens, serviços ou direitos durante o período de apuração do imposto de renda e outras condições de pagamento similares.

Preço de atacado no país de destino, menos o lucro: é a média aritmética ponderada dos preços de venda das mercadorias identificadas no mercado atacadista do país de destino, menos os impostos incluídos no preço local e uma margem de lucro de 15% sobre o preço de atacado.

Preço de venda no varejo no país de destino, diminuído do lucro: é a média aritmética ponderada dos preços de venda das mercadorias identificadas no mercado de varejo do país de destino, menos os impostos incluídos no preço e uma margem de lucro de 30% sobre o preço de varejo.

Custo de aquisição ou produção mais impostos e lucro: é a média aritmética ponderada dos custos de aquisição ou produção de bens, serviços ou direitos exportados, mais impostos e contribuições cobrados no Brasil e uma margem de lucro de 15% sobre a soma dos custos mais impostos e contribuições.

Preço sob cotação de exportação: refere-se aos valores médios diários da cotação de bens ou direitos sujeitos a preços públicos em bolsas de mercadorias e futuros reconhecidas internacionalmente.

Aproveite as vantagens dos preços de transferência no Brasil com a ajuda da Biz Latin Hub

Na Biz Latin Hub, nossa equipe multilíngue de especialistas em contabilidade e impostos pode ajudá-lo a navegar pelos preços de transferência no Brasil e fornecer-lhe serviços jurídicos e de recrutamento personalizados adicionais para facilitar suas operações no país sul-americano.

Com nosso portfólio abrangente de serviços de entrada no mercado e de back-office, somos o seu único ponto de contato para maximizar as chances de sucesso ao fazer negócios no Brasil.

Entre em contato com a nossa equipe para obter assistência personalizada.

Saiba mais sobre nossa equipe e autores especializados.