Antes de invertir y poner en marcha un negocio en Nicaragua, debe conocer las leyes empresariales locales. De lo contrario, corre el riesgo de sufrir graves sanciones legales y daños a su reputación en la región. Obtenga más información sobre el cumplimiento legal corporativo Nicaragua.

Cuando se trata de contabilidad y fiscalidad en Nicaragua, hay que seguir muchas normativas. Debe haber un cumplimiento estricto de los tipos impositivos y de las fechas de presentación de los impuestos.

Para ayudarle a enfrentarse a estos retos, hemos creado este extenso resumen sobre contabilidad y fiscalidad en Nicaragua. Descubra valiosas perspectivas para desenvolverse con éxito en este mercado emergente.

Véase también: Cumplimiento legal corporativo en Nicaragua

¿Cuál es la estructura fiscal en Nicaragua?

En Nicaragua, el sistema fiscal es territorial, lo que significa que normalmente sólo se gravan los ingresos obtenidos dentro de Nicaragua o que afecten a este país. El impuesto de sociedades (CIT) se aplica a los beneficios de una empresa, incluidos los ingresos empresariales/comerciales y los ingresos pasivos.

Las rentas y ganancias de capital están sujetas a retención a cuenta (WHT). Los gastos generales de la empresa son deducibles al calcular la renta imponible.

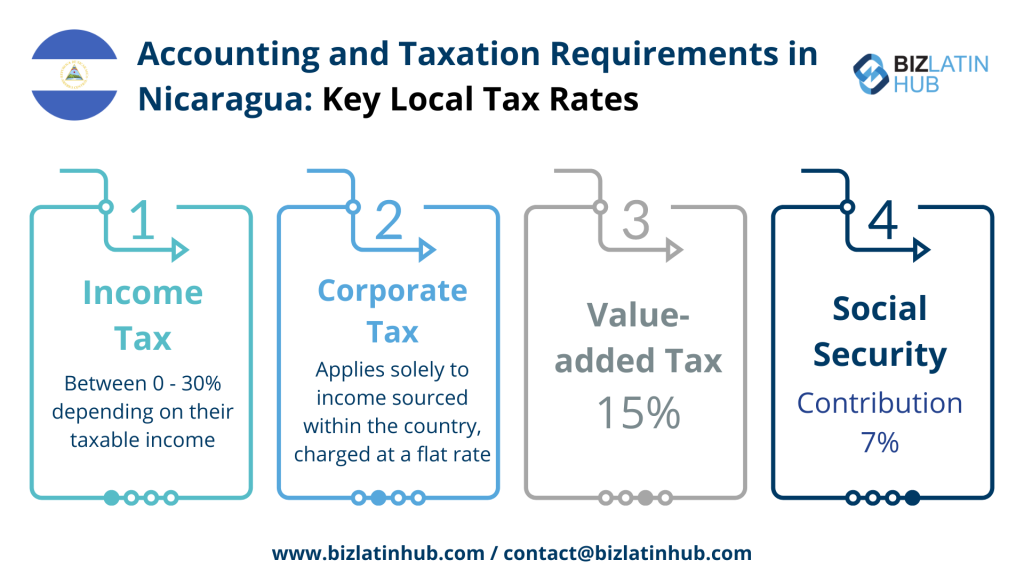

Contabilidad y fiscalidad en Nicaragua: Principales tipos impositivos locales

Comprender la contabilidad y la fiscalidad en Nicaragua es vital a la hora de lanzar un negocio en este mercado. Estos son los tipos impositivos que debe conocer.

Impuesto sobre la renta: Nicaragua grava a sus ciudadanos y a todos los residentes y no residentes por sus ingresos obtenidos en Nicaragua. Los residentes están sujetos al impuesto sobre la renta según los tipos impositivos progresivos que se muestran a continuación:

- Si sus ingresos se sitúan entre 0 y 100.000 NIO, no pagará ningún impuesto.

- Para los ingresos entre 100.000 y 200.000 NIO, pagará un 15% sobre el importe superior a 100.000 NIO.

- Si gana entre 200.000 y 350.000 NIO, pagará 15.000 NIO más un 20% sobre el importe superior a 200.000 NIO.

- Los ingresos entre 350.000 y 500.000 NIO soportarán un impuesto de 45.000 NIO más un 25% sobre el importe superior a 350.000 NIO.

- Para los ingresos superiores a 500.000 NIO, pagará 82.500 NIO más un 30% sobre el importe superior a 500.000 NIO.

Impuesto de sociedades: El impuesto de sociedades (CIT) en Nicaragua se aplica únicamente a los ingresos obtenidos en el país. Se calcula a un tipo fijo del 30% de la renta neta imponible (renta imponible total menos las deducciones permitidas) o a un tipo impositivo mínimo del 1% al 3% sobre la renta bruta obtenida durante el año fiscal. La mayor de estas dos cantidades es el impuesto adeudado.

Impuesto sobre el Valor Añadido (IVA): Las siguientes transacciones están gravadas por el IVA:

- Venta de mercancías

- Prestación de servicios

- Importación de mercancías

- Exportación de bienes y servicios

Se aplica un tipo de IVA del 15% a los bienes vendidos, los servicios prestados, el uso de activos y los bienes importados. Sin embargo, las exportaciones de bienes y servicios están gravadas con un tipo del 0%.

Ciertos artículos están exentos del IVA, como los medicamentos, las transmisiones inmobiliarias, la venta de bienes usados, los productos alimenticios básicos, los instrumentos de crédito, las matrículas, los libros de texto y los suministros educativos.

Retención en la fuente: Cuando las empresas no residentes reciben pagos por dividendos, intereses, regalías u honorarios por servicios en Nicaragua, están sujetas a la retención de impuestos (WHT) como se indica a continuación:

- Dividendos: 15%

- Interés:

- Para las empresas no financieras 15%

- Para las empresas financieras: 15%

- Regalías: 15%

- Servicios generales: 20%

- Programación de TV y radio o suscripción: 15%

Seguridad Social: Las cotizaciones a la Seguridad Social se deducen del salario bruto de los asalariados cada mes, a partir del primer día de trabajo. Las cotizaciones para las diferentes prestaciones son las siguientes:

- Pensión: El empleador cotiza al 12,50% (o al 13,50% en el caso de las grandes empresas) y el empleado al 4,75%.

- Salud familiar: El empleador aporta el 6,00% y el empleado el 2,25%.

- Asistencia sanitaria laboral: El empresario cotiza al 1,50% y el trabajador al 0%.

- Víctimas de guerra: El empleador contribuye con un 1,50% y el empleado con un 0%.

- Total: Los tipos de cotización combinados oscilan entre el 21,50% y el 22,50% para los empresarios y el 7,00% para los trabajadores.

Además, los empresarios deben pagar mensualmente un impuesto de formación (INATEC) del 2% de su masa salarial.

Pago de impuestos

Las empresas están obligadas a efectuar pagos mensuales por adelantado de sus obligaciones fiscales en materia de impuesto sobre la renta. La cantidad a pagar cada mes se determina como un porcentaje que oscila entre el 1% y el 3% de los ingresos brutos.

El pago final del Impuesto de Sociedades (CIT) vence simultáneamente con la presentación de la declaración final del CIT. Este plazo finaliza dos meses después de la conclusión del año fiscal.

Proceso de auditoría fiscal

Las autoridades fiscales pueden iniciar auditorías fiscales cuando lo consideren necesario. Corresponde al contribuyente proporcionar al auditor fiscal toda la información corporativa pertinente y los documentos de generación de ingresos.

Tratados fiscales internacionales en Nicaragua

Nicaragua no tiene un tratado bilateral sobre el impuesto sobre la renta con ningún otro país.

Preguntas frecuentes sobre contabilidad y fiscalidad en Nicaragua:

Haciendo uso de nuestra experiencia, hemos identificado las preguntas y preocupaciones comunes que nuestros clientes suelen tener al tratar con la contabilidad y los impuestos en Nicaragua.

1. ¿Cuáles son los tipos del impuesto de sociedades en Nicaragua?

Los tipos del impuesto de sociedades en Nicaragua oscilan entre el 1% y el 30%, dependiendo del nivel de ingresos y del tipo de empresa.

2. ¿Cómo funciona el IVA en Nicaragua?

El IVA (Impuesto sobre el Valor Añadido) en Nicaragua se recauda a un tipo estándar del 15% sobre la venta de bienes, la prestación de servicios, el uso de activos y la importación de bienes. Las exportaciones de bienes y servicios se gravan a un tipo del 0%.

3. ¿Cuáles son los tipos de retención a cuenta para las sociedades no residentes en Nicaragua?

Los tipos de retención fiscal para las empresas no residentes en Nicaragua varían en función del tipo de pago. En el caso de los dividendos, los intereses, las regalías y las comisiones por servicios, los tipos oscilan entre el 15% y el 20%.

4. ¿Cómo se calculan las cotizaciones a la seguridad social de los trabajadores en Nicaragua?

Las cotizaciones a la seguridad social en Nicaragua se calculan en función del salario bruto del empleado. Las cotizaciones cubren la pensión, la salud familiar, la asistencia sanitaria laboral y las prestaciones a las víctimas de la guerra, con tipos que oscilan entre el 0% y el 12,50% para los empleados y entre el 7,00% y el 22,50% para los empleadores.

5. ¿Cuáles son los requisitos para la presentación de informes financieros anuales en Nicaragua?

Los requisitos de información financiera anual en Nicaragua dependen del tipo y el tamaño de la entidad. Por lo general, las empresas están obligadas a preparar y presentar estados financieros auditados en un plazo determinado.

6. ¿Existen incentivos fiscales para las empresas en Nicaragua?

Nicaragua ofrece diversos incentivos fiscales para promover la inversión y el desarrollo económico. Estos incentivos pueden incluir vacaciones fiscales, tipos impositivos reducidos y exenciones para industrias o actividades específicas. Por ejemplo, las empresas que invierten en proyectos de infraestructuras, como carreteras, puertos, energía y telecomunicaciones, pueden beneficiarse de exenciones fiscales sobre los ingresos generados por estos proyectos.

Biz Latin Hub puede apoyar su cumplimiento legal corporativo Nicaragua

Biz Latin Hub ofrece un amplio apoyo de entrada en el mercado y de back-office en toda América Latina y el Caribe, con presencia en ciudades clave.

También contamos con socios de confianza en muchos otros mercados. Nuestro alcance inigualable significa que estamos en una posición ideal para apoyar las entradas en mercados multijurisdiccionales y las operaciones transfronterizas.

Además de nuestros amplios conocimientos sobre contabilidad y fiscalidad en Nicaragua, nuestra gama de servicios incluye la contratación y PEO, contabilidad y fiscalidad, formación de empresas, apertura de cuentas bancarias y servicios jurídicos corporativos.

Póngase en contacto con nosotros ahora para saber más sobre cómo podemos ayudarle a encontrar los mejores talentos o a hacer negocios en América Latina y el Caribe.

Si le ha resultado útil este artículo sobre contabilidad y fiscalidad en Nicaragua, consulte el resto de nuestra cobertura de la región. O lea sobre nuestro equipo y autores expertos.